P.T. MAGAZIN 01/2011

- Text

- Unternehmen

- Magazin

- Deutschland

- Wirtschaft

- Deutschen

- Gesellschaft

- Menschen

- Deutsche

- Weltweit

- Familienunternehmen

- Clinton

- Abschaffte

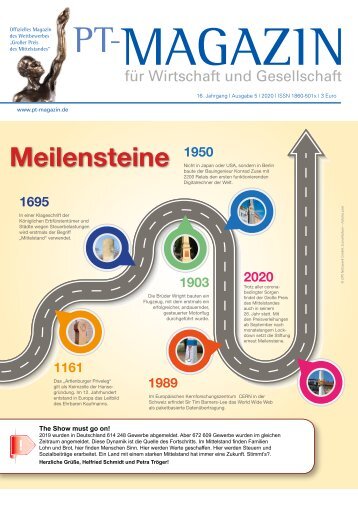

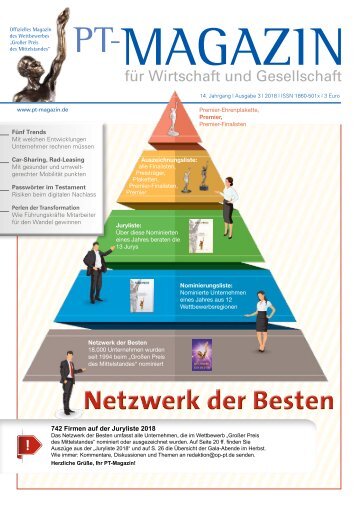

Magazin für Wirtschaft und Gesellschaft. Offizielles Informationsmagazin des Wettbewerbs "Großer Preis des Mittelstandes" der Oskar-Patzelt-Stiftung

(Foto: Deutscher

(Foto: Deutscher Bundestag/Lichtblick/Achim Melde) Crash und Regulierung Der „große Wurf“ macht keinen Sinn Mit der 88-seitigen Drucksache 17/3024 zur 17. Wahlperiode des Deutschen Bundestages vom 27.09.2010 wurde ein lange erwartetes neues Gesetz zur Bankenregulierung vorgelegt und am 26. Oktober mit der Regierungsmehrheit im Finanzausschuss gebilligt. Das Gesetz will verhindern, dass Banken durch ihren Crash „Schockwellen“ auf dem Finanzmarkt auslösen und, weil sie „systemrelevant“ seien, vom Steuerzahler gerettet werden müssen. Nach ergebnisoffenen internationalen Treffen und Jahren heftiger Debatten um Gier und Boni, Leerverkäufe und Eurokrise sollte dies der „große Wurf“ zur Bankenregulierung werden. Das Gesetz hat erst die erste Hürde im Gesetzgebungsverfahren hinter sich, doch bereits jetzt darf plausibel angezweifelt werden, dass es mit seinen Regulierungsansätzen Sinn macht. Ineffizienz als Programm Das Beste am Gesetz sind seine hehren Ziele. Bei genauerem Hinschauen ergibt sich aber zugleich, dass diese keinesfalls erreicht werden können, im Gegenteil: Das Gesetz basiert auf keiner vertretbaren Analyse der Entstehung der Finanzkrise. Stattdessen atmet es die Beratung des Gesetzgebers durch Investmentbanker und man merkt, dass man bewundernd (Drucksache S. 50: „in Fachkreisen wird...Dept Equity Swap…als wichtigstes Mittel für ein attraktives Sanierungsverfahren eingestuft“) auf die neuen Spielzeuge schaut, die man jetzt einsetzen darf. Doch auch die eher konventionellen Maßnahmen führen nicht zu Zufriedenheit: Die Eigenkapitalerhöhung, zu der die Banken verpflichtet sind, ist ein Scherz. Vor dem Ersten Weltkrieg lag die Eigenkapitalquote der deutschen Großbanken bei 14%, 1930, kurz vor der Bankenkrise 1931, bei 3%. Wer heute bei dem Infodienst www.onvista.de Fundamentaldaten von Großbanken abfragt, liest ernüchtert: Deutsche Bank: 2,53% Eigenkapitalquote, Verschuldensgrad 3.852,00%. Citigroup: 8,35% Eigenkapitalquote, Verschuldensgrad 1.098,04%. J.P. Morgan Chase: 8,14% Eigenkapitalquote, Verschuldensgrad 1.128,00%. BNP Paribas: 3,90% Eigenkapitalquote, Verschuldensgrad 2.461,00% (jeweils 2009). Danach liegen die erfolgreichsten europäischen Institute (Deutsche Bank und BNP Paribas) mit den Eigenkapitalquoten von 2,53% und 3,9% in einem Bereich, der dem der Bankenkrise 1931 entspricht (3%). Und sie sind gegenüber ihren US-Kollegen immer noch „schwach auf der Brust“. Umgekehrt bedeuten Eigenkapitalerhöhung und Bankenabgabe für den Mittelstand, dass die Kreditvergabe, deren Volumen vom Eigenkapital abhängt, zwingend reduziert werden wird. Dieselbe Ernüchterung ergibt sich bei im Blick auf die Bildung des Auffangfonds. Dieser soll irgendwann 70 Mrd. Euro enthalten. Ein Blick auf die Bilanzsumme der Deutschen Bank (1,5 Bio. Euro 2009) zeigt bereits, dass der Fonds für die Absicherung dieses Bankentyps völlig ungeeignet ist. Die Trennung zwischen böser und guter Bank wiederum lässt die Probleme nicht verschwinden. Man schafft mit der Bad Bank etc. vielmehr einen Unternehmenstyp, der vom Insolvenzrecht und seinen Pflichten befreit ist. Die Probleme sind nur, wie bei der Umwandlung von Gläubigern in Eigentümer = künftige Mitschuldner (durch Dept Equity Swaps), auf die lange Bank geschoben. Mit dem Gehaltscut bei 500.000 Euro treibt man zudem das Personal aus der Bank, das die Verantwortung für eine Sanierung und neue Geschäfte übernehmen könnte. Man fördert so Beamte und keine Unternehmer. 46 P.T. MAGAZIN 1/2011

Wirtschaft Warum macht der Gesetzgeber so etwas? Das hat, neben der Unklarheit über die Ursachen der Finanzkrise, mit zwei Legenden zu tun, die die Finanzwirtschaft Politik und Öffentlichkeit verkauft. Beide Legenden sind jedoch Märchen und das Gegenteil der finanzhistorischen und regulatorischen Erfahrung. Die Legende von der systemrelevanten Bank In den Vereinigten Staaten sind die Verflechtungen zwischen der Regierung, der Zentralbank und den Banken der Wallstreet offenkundig. In Deutschland ist bekannt, dass das Finanzministerium Juristen und Rechtsanwälte der Großbanken ins Haus lädt, damit diese die Gesetzentwürfe schreiben, die die Ministerialbeamten mangels eigener Sachkenntnis nicht schreiben können. Die Frankfurter Großbanken hängen wiederum an den Lippen der Wall Street. Zu einer der fixen Ideen, die man so aus Amerika in den deutschen Gesetzgebungsapparat importiert hat, gehört das „to big to fail“, ein Unternehmen ist einfach zu groß, um es scheitern zu lassen/zu scheitern. Mit dieser Begründung wurden in Deutschland mehrere Landesbanken, die IKB, die Hypo Real Estate und die Commerzbank mit mehreren 100 Mrd. Euro, in Großbritannien die Royal Bank of Scotland mit mehreren 100 Mrd. Pfund und in den USA die Investmentbanken, der Versicherungskonzern AIG sowie die Hypothekenfinanzierer Fannie Mae und Freddie Mac mit Billionen Dollar gerettet. Lügen gehört zum Handwerk, oder nach einem alten jugoslawischen Sprichwort: „Wenn Kaufmann betrügt Kaufmann, lacht Gott.“ Historisch ist die Legende, die zum Billionentransfer zu Lasten der Steuerzahler führte, widerlegt: Die Präsidenten Herbert Hoover (1929-1933) und Nachfolger Franklin D. Roosevelt (1933 bis zu seinem Tod 1945) trennten Geschäfts- und Investmentbanken 1927 und 1928 führten gewaltige Geldmengen, die die US-Banken im Einklang mit der Zentralbank Federal Reserve mit immer neuer Kreditvergabe schufen, zu einer großen Blase im neuen Konsumentenkreditgeschäft, im Immobilienkreditgeschäft und an der Börse. Als 1929 die Blase platzte und der amerikanische Leitindex einbrach, waren viele Großbanken betroffen, die man heute als systemrelevant bezeichnen würde. Von 1929 bis 1933 geschah nichts zur Bankenrettung, weil der republikanische Präsident Herbert Hoover solche Staatseingriffe ablehnte. Auch sein Nachfolger, Franklin D. Roosevelt, machte kein Bankenschutzgesetz, und er stellte den Banken keine Steuergelder zur Verfügung. Seine umfangreichen Gesetzgebungsvorhaben dienten der Förderung der Realwirtschaft und der sozialen Absicherung der Bevölkerung. Plötzlich gab es das Streikrecht, die Sozialversicherung, Arbeitszeitbegrenzung und staatliche Investitionstätigkeit. Die schon unter Hoover 1932 eingesetzte Pecora-Kommission schuf durch ihre investigative Befragung von Investmentbankern wie Thomas Lamont, Charles Mitchell oder auch J.P. Morgan jun. die Voraussetzungen für die Schaffung effizienter Gesetze und der Kontrollbehörde U.S. Securities and Exchange Comission (SEC). Man trennte Geschäfts- und Investmentbanken und führte eine weitreichende Kapitalkontrolle ein. Bis zur Deregulierungswelle der 80er und 90er Jahre blieb das System effektiv. Auch die deutsche Wirtschaft wuchs nach dem Krieg, ohne Warenterminbörsen, Derivatemärkte und Hedge-Fonds. Keine Über den Autor Dr. Volker Gallandi (Jg. 1955) ist als Rechtsanwalt in Gorxheimertal (Hessen) tätig. Sein Spezialgebiet ist das Wirtschaftsstrafrecht. Gallandi promovierte 1982 zum Thema „Staatsschutzdelikte und Pressefreiheit“ beim späteren Vizepräsidenten des Bundesverfassungsgerichts Prof. Winfried Hassemer. 1984 arbeitete er für die Kanzlei Bossi in München und wurde 1985 Mitglied der Außensozietät. 1988 folgte die Gründung einer eigenen Kanzlei. (Foto: Wikipedia/etwa 1928/Underwood & Underwood/Washington) systemrelevante Bank der damaligen Zeit ist kollabiert und das Finanzsystem auch nicht. Auch nicht, als zur Weltwirtschaftskrise der Zweite Weltkrieg hinzutrat. Wie in einer effizienten Marktwirtschaft üblich, überlebten die konkurrenzfähigen Teile des Finanzsystems, und sie schluckten die maroden Teile ohne staatliche Eingriffe. Die Legende, die in der Finanzkrise den Banken Milliarden der Steuerzahler einbrachten, ist also ein Märchen, eine Lüge. Aber es gibt noch eine weitere Legende: Die Legende von der unvorhersehbaren Krise (Foto: Wikimedia/Commons/Public Domain/Library of Congress) Weder die Krise noch ihre Entstehung noch ihre Ursachen waren unvorhersehbar. Die Krise entsprach genau den historischen Erfahrungen, die man mit Schneeballsystemen, kreditfinanzierten Blasen an der Börse, im Immobilienmarkt oder wo auch immer bereits oft gemacht hatte (z. B. in den Jahren 1819, 1825, 1837, 1857, 1866, 1873, 1893, 1907, 1929, 1989, 1997 etc.). Bereits seit Langem wird der große überregionale Crash von Volkswirten mit dem Minsky-Effekt erklärt, einer Folge 1/2011 P.T. MAGAZIN 47

- Seite 1: www.pt-magazin.de 7. Jahrgang Ausga

- Seite 4 und 5: Themen Seiten 8-11 Gesellschaft 8 D

- Seite 6 und 7: est ver Fest verbunden „Hier füh

- Seite 8 und 9: (Foto: © Manfred Werdermann/PIXELI

- Seite 10 und 11: Gesellschaft „Der Idee, Staat und

- Seite 12 und 13: Gesellschaft Clinton in den Bundest

- Seite 14 und 15: (Foto: © Udo Nowak/PIXELIO) NIEs:

- Seite 16 und 17: Der Werbefi lm für Sie Gesellschaf

- Seite 18 und 19: Oskar-Patzelt-Stiftung Die Stunde d

- Seite 20: Oskar-Patzelt-Stiftung Aufbruch und

- Seite 23 und 24: Oskar-Patzelt-Stiftung Ideen und Ch

- Seite 25 und 26: Experten Veranstaltungen Stellenang

- Seite 27 und 28: (Foto: © Erich Keppler/PIXELIO) ic

- Seite 30 und 31: Wirtschaft Service zieht in Technol

- Seite 32 und 33: Wirtschaft Expansion nach der Krise

- Seite 34 und 35: Wirtschaft Tatort Amtsstube Krimina

- Seite 36 und 37: Wirtschaft Ungleichgewichte als Tri

- Seite 38 und 39: Wirtschaft Wie machen Sie Ihr Unter

- Seite 40 und 41: (Foto: © Jerzy Sawluk/PIXELIO) Wie

- Seite 42 und 43: (Foto: obs/Ford Werke GmbH) Hat die

- Seite 44 und 45: Wirtschaft und Kommunikationstechni

- Seite 48 und 49: Wirtschaft Finanzexperte Nouriel Ro

- Seite 50 und 51: Mitteldeutschlands neue Märkte Leu

- Seite 52 und 53: Regional-Special (Foto: SolarWorld

- Seite 54 und 55: Regional-Special Der Spezialist Der

- Seite 56 und 57: Regional-Special Indikator 2A-1: An

- Seite 58 und 59: Regional-Special INSM-WiWo Bundesl

- Seite 60 und 61: Nicht nur Bach Bei Vetters rollt´s

- Seite 62 und 63: Lada Niva Renault Twingo Design ode

- Seite 64 und 65: Kultur I lifestyle Der weiße Neger

- Seite 66: (Foto: © Nicole Celik/PIXELIO) (Qu

Unangemessen

Laden...

Magazin per E-Mail verschicken

Laden...

Einbetten

Laden...

Copyright © 2006-2017 OPS Netzwerk GmbH.

powered by SITEFORUM

Follow Us

Facebook

Google+